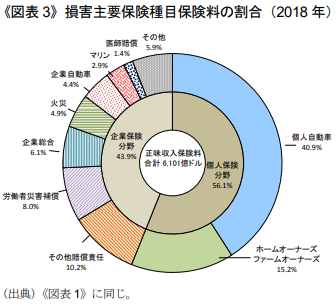

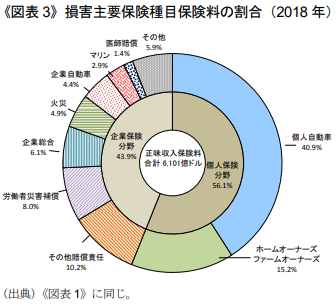

医療保険を除いた 2018 年の損害保険の正味収入保険料 6,101 億ドルのうち7、個人保険分野は 3,422 億ドル(56.1%)、企業保険分野は 2,679億ドル(43.9%)であった(《図表 3》参照)。

保険種目別では、最大の種目は個人自動車(40.9%)で、次いでホームオーナーズ保険・ファームオーナーズ保険(15.2%)である。以下主要保険種目の2018年成績概況を紹介する。

SOMPO 未来研究所では、1999 年以降継続的に米国損害保険市場の最新動向を発表している1。本稿では 2018 年の米国損害保険市場概況および損害保険会社決算概況を紹介する。

米国損害保険市場は 2007 年以降ソフトマーケット環境が続いていたが、2017 年および 2018 年に相次いで米国を襲った大規模な自然災害の影響により 2018 年にマーケットはハード化の兆しを見せた2。個人自動車保険では医療費や修理コスト(高性能車)の増加を受けてレートを改善し、徐々に成果が表れて始めている3。一方、企業分野でも各種目でレートの見直しを実施し、収支環境改善に取り組んでおり、この傾向は 2019 年も続くと見られている4。

米国の損害保険会社の全米保険庁長官会議(National Association of Insurance Commissioners、以下「NAIC」という)への届出データによれば、2018 年の損害保険会社の損害保険(含む医療保険)の正味収入保険料は 6,183 億ドルとなった(《図表 1》参照)。

堅調な米国経済を背景に自動車保険での収支改善の動きが見られた。また、2018 年 1 月に発効された米国税制改革法(Tax Cuts and Jobs Act)5の影響もあり正味収入保険料が増加した6。

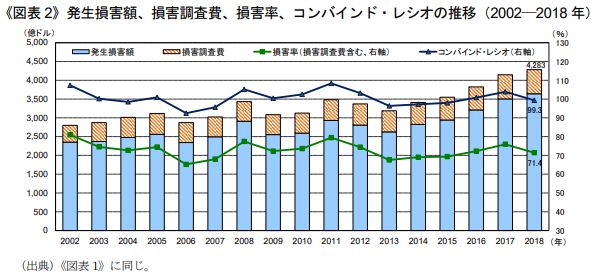

2018 年の発生損害額は前年から 3.9%増加して 3,641 億ドル、損害調査費は前年同水準の 643 億ドルとなった。合計支出は前年から 3.3%増加して 4,283 億ドルとなった。発生損害額と損害調査費の合計は 2002 年以降の最高額となっている(《図表 2》参照)。

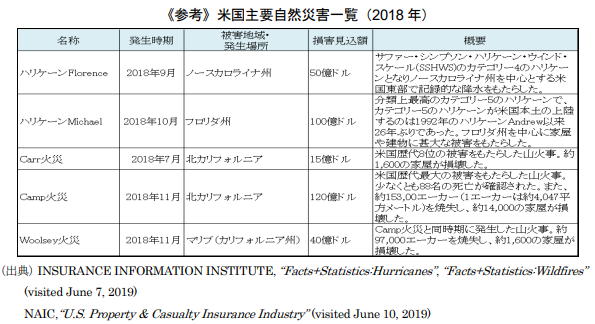

2018 年も山火事やハリケーン等の大規模な自然災害が相次いで発生したが(《参考》参照)、損害率は前年 75.9%から 71.4%へ改善し、最終的にコンバインド・レシオは 100%を下回り 99.3%となった。

医療保険を除いた 2018 年の損害保険の正味収入保険料 6,101 億ドルのうち7、個人保険分野は 3,422 億ドル(56.1%)、企業保険分野は 2,679億ドル(43.9%)であった(《図表 3》参照)。

保険種目別では、最大の種目は個人自動車(40.9%)で、次いでホームオーナーズ保険・ファームオーナーズ保険(15.2%)である。以下主要保険種目の2018年成績概況を紹介する。

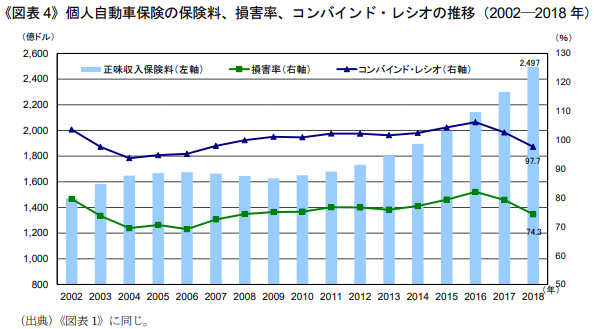

個人自動車保険の 2018 年の正味収入保険料は、前年から 8.6%増加して 2,497 億ドルとなった(《図表 4》参照)。正味収入保険料は保険料引き上げによる増加が続き、金融危機直後の 2009 年と比較するとインフレ調整前で 48.7%、インフレ調整後で 27.8%増加している8。

損害率は前年から 5.0 ポイント改善して 74.3%、コンバインド・レシオは 5 ポイント改善して 97.7%となり、2007 年以来となる 100%を下回った。ガソリン価格の高騰により運転を控えるドライバーが増加したため事故発生頻度は減少した9。また、継続した取組もあり、医療費や修理コストの増加傾向に一定歯止めがかかっている10。

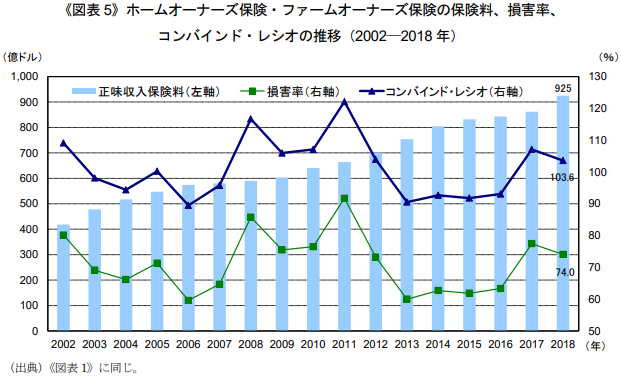

ホームオーナーズ保険・ファームオーナーズ保険の 2018 年の正味収入保険料は前年から 7.3%増加して 925 億ドルとなった(《図表 5》参照)。保険料は堅調に増加を続け、金融危機直後の 2009 年と比較するとインフレ調整前で 39.3%、インフレ調整後で 19.7%増加している11。

損害率は前年から3.4ポイント減少して74.0%、コンバインド・レシオは3.5ポイント減少して103.6%となった。2017 年度と比較して 2018 年度は自然災害による損害が減少したため損害率ならびにコンバインド・レシオは改善した。また、多くの保険会社が長期的な収益確保と成績の安定性確保のため再保険プログラムを再検証する動きも見られた12。

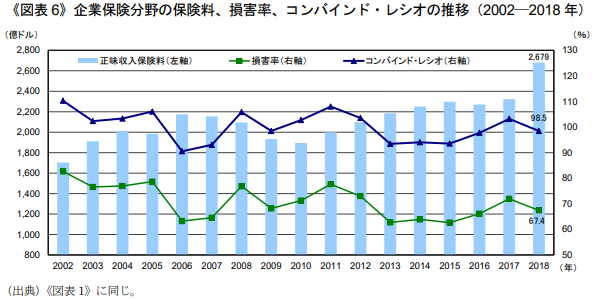

企業保険分野の正味収入保険料は、前年から 15.4%増加して 2,679 億ドルとなった。損害率は 4.5 ポイント減少して 67.4%、コンバインド・レシオは 4.8 ポイント減少して 98.5%となった(《図表 6》参照)。正味収入保険料は各種目のレートアップ、米国税制改革法(Tax Cuts and Jobs Act)の影響で増加した13。

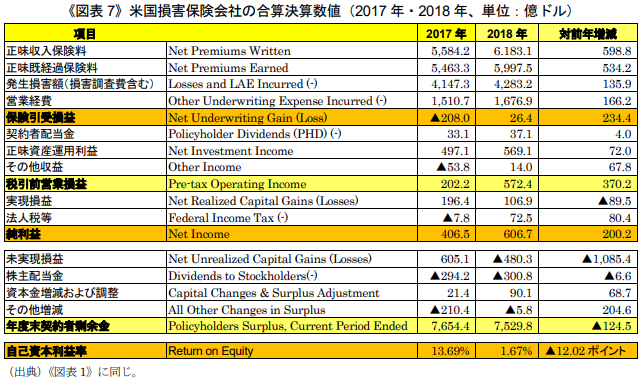

ここからは NAIC への届出データに基づき、米国損害保険会社の 2018 年の決算概況を紹介する。2018年の米国損害保険会社の合算決算数値14は《図表 7》のとおりである。

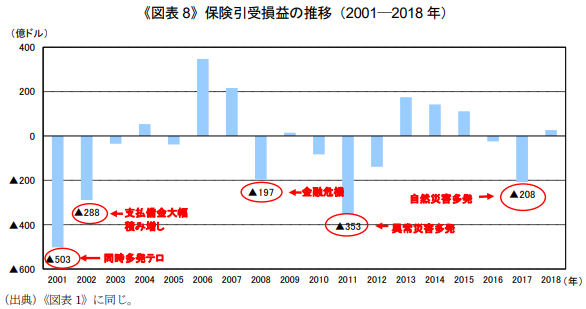

2018 年の損害保険会社の保険引受利益は 26 億ドルと、2015 年以来のプラスとなった(《図表 8》参照)。保険引受利益がプラスとなった主な要因は個人自動車保険および企業保険分野でのレートアップ、米国税制改革法案(Tax Cuts and Jobs Act)の影響である。

損害保険会社の 2018 年の運用資産ポートフォリオは主に債券(59.3%)、普通株(17.9%)および関連会社投資(11.3%)で構成されている。金融危機のあった 2008 年から債券の割合が 8.3 ポイント減少し、普通株の割合が 8.1 ポイント増加、関連会社投資の割合が 3.2 ポイント増加した(《図表 9》参照)。

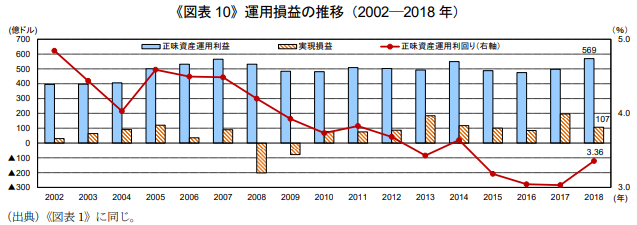

主に債券の利息と株式の配当金で構成される正味資産運用利益は前年より 72 億増加して 569 億ドルとなった。正味資産運用利回りは低金利の厳しい環境下に置かれているが、2017 年の 3.03%から 0.33ポイント増加して 3.36%となった(《図表 10》参照)。

株式等の売却による実現損益は過去 5 年間で最も高額であった 2017 年の 196 億ドルから 89 億ドル減少して 107 億ドルとなった。2017 年の株式等の売却益は株式市場の好況が要因だったが15、2018 年は第 4 四半期の株式市場下落の影響で未実現損益が 2017 年の 605 億ドルから 1,085 億ドル減少してマイナス 480 億円となった16。この影響で自己資本利益率も 2017 年の 13.69%から 12.02 ポイント減少し1.67%となった。

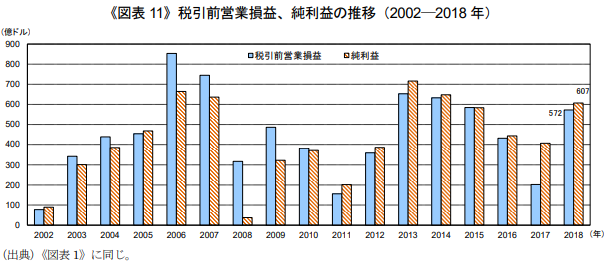

保険引受損益に正味資産運用利益を加えた税引前営業損益は、前年から 370 億ドル増加して 572 億ドルとなった。これに実現利益(107 億円)を加え法人税(73 億ドル)を控除した最終的な利益である純利益は 607 億ドルとなった(《図表 11》参照)。これは保険引受損益が 2017 年の▲208 億ドルから 2018年は 26 億ドルとプラスに転じた効果が大きい。

契約者剰余金は保険会社の支払余力を測る指標の 1 つである。2018 年の契約者剰余金は前年から 125億ドル減少し、7,530 億ドルとなった(《図表 12》参照)。これは、未実現損益が前年 605 億ドルであったが、2018年は▲480億ドルとなったことが主な要因であるが、2001年以降で過去最高額となった2017年に次ぐ 2 番目の金額である。

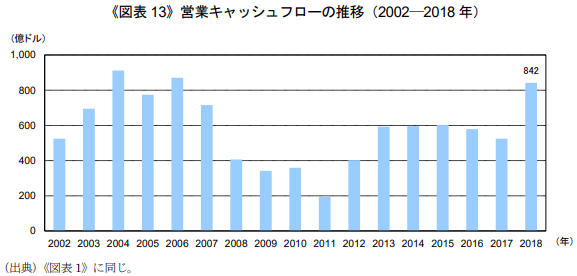

営業キャッシュフローは、会社本来の営業活動によりどれだけのキャッシュを稼いだのかを示し、プラスになっている会社は資金余力があるとされる。保険会社の営業キャッシュフローでは保険収支と資産運用収支の合計額が示される。

2018 年の営業キャッシュフローは前年から 317 億ドル増加の 842 億ドルとなった(《図表 13》参照)。

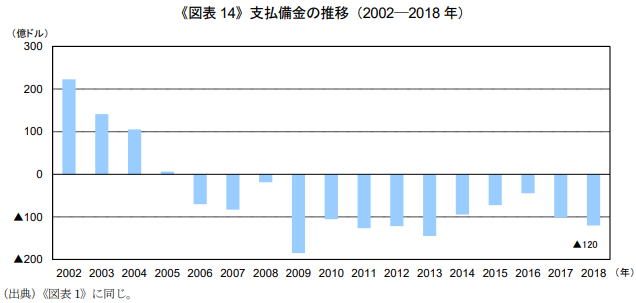

保険会社は当期までに発生した事故について支払保険金の額が最終的にいくらになるかを見積もり、支払備金の洗い替えを行う。前年度より支払備金が増加した場合は積み増し、前年度より支払備金が減少した場合は取り崩しという。

2018 年は 120 億ドルの支払備金の取り崩しとなり、前年の▲101 億ドルより取り崩し額が 19 億ドル増加した(《図表 14》参照)。主な種目は労働者災害補償保険と自動車保険(対人対物)で、備金の取り崩しがなかったと仮定した場合、2018 年のコンバインド・レシオは 1.7 ポイント悪化する17。

PDF:1MB

PDF書類をご覧いただくには、Adobe Readerが必要です。

右のアイコンをクリックしAcrobet(R) Readerをダウンロードしてください。